Notiziario, Senza categoria

SACE, presentato nuovo rapporto ‘Caro Export. Le sfide globali e il valore di esserci’

A cura della Redazione

Affrontare un contesto di inedite incertezze con strategie innovative attingendo a tutti gli strumenti messi in campo anche da SACE per tenere accesi i motori dell’export, che si conferma un importante fattore di crescita economica.

Questo è il messaggio per le imprese italiane che emerge in Caro export. Sfide Globali e il Valore di Esserci, l’ultimo Rapporto Export del Gruppo presentato nel corso di una diretta streaming aperta a tutti gli stakeholder interessati all’export e all’internazionalizzazione, realizzata con e per le aziende esportatrici italiane.

Giunto quest’anno alla 16a edizione, l’appuntamento – spiegano da SACE – è ormai la bussola di riferimento nella ricerca di mercati che consentano un posizionamento internazionale più solido e diversificato, aspetto sempre più strategico per le imprese italiane.

Sono intervenuti per SACE il Presidente Filippo Giansante, l’Amministratore Delegato Alessandra Ricci, il Chief Economist Alessandro Terzulli e il Chief Underwriting Officer Dario Liguti, in una mattinata di confronti che ha visto coinvolte molte aziende esportatrici da tutta Italia, espressione di diversi settori e dimensioni, insieme agli interventi del Vicepresidente Esecutivo di ISPI Paolo Magri e del mondo bancario, rappresentato da Anna Roscio Executive Director, Direzione Sales and Marketing Imprese di Intesa Sanpaolo.

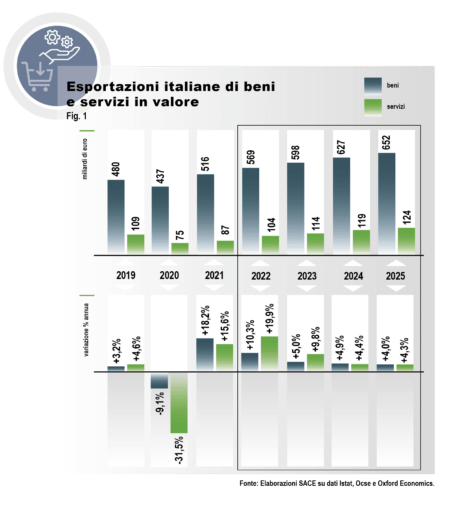

In uno scenario sempre più complesso – proseguono da SACE – legato alle conseguenze dell’invasione russa dell’Ucraina, l’export italiano avrà una doppia anima: si confermerà un traino prezioso per la nostra economia, ma sarà decisamente più costoso. Quest’anno, infatti, le esportazioni italiane di beni in valore cresceranno del 10,3%: un aumento a doppia cifra spinto in larga parte dal fattore prezzo, più che dal volume, che esprimerà invece solo un +2,6%.

Nel 2023 le tensioni sui costi dovrebbero ridursi e i trend legati a valori e volumi dell’export convergeranno con una crescita rispettivamente del 5% e del 4%, mentre il nostro export raggiungerà i 600 miliardi di euro, consentendo all’Italia, ottavo Paese esportatore nel mondo, di mantenere pressoché invariata la sua quota di mercato a livello globale, pari al 2,7%.

Se nel 2022 è il “Caro export” a spingere il valore del Made in Italy, nel 2023, in un contesto ancora incerto, sarà la resilienza delle aziende a dare impulso alle vendite oltreconfine, anche per effetto del supporto fornito dal Gruppo SACE attraverso «una gamma sempre più ampia di prodotti e servizi assicurativo-finanziari e di accompagnamento».

«Abbiamo risorse, strumenti e competenze per affrontare le sfide globali e tenere alta la bandiera dell’export italiano nel mondo», ha commentato l’Amministratore Delegato di SACE Alessandra Ricci, che ha aggiunto: «Con un approccio sempre più strategico, un’attenzione a nuovi mercati e grazie a tutto il sostegno assicurativo-finanziario che il nostro Gruppo è in grado di offrire, le aziende italiane possono rafforzare la loro competitività anche in un momento complesso come questo. SACE è e sarà sempre al fianco del tessuto imprenditoriale italiano non solo per quanto riguarda l’export e l’internazionalizzazione, ma anche nel supporto alla liquidità nell’attuale contesto economico e nella promozione della transizione ecologica del Paese».

Previsioni export nello scenario base: trend & driver

Previsioni export nello scenario base: trend & driver

Nello scenario di base, che sconta una lenta e progressiva risoluzione del conflitto nel corso del prossimo anno, SACE stima che nel 2022 le esportazioni italiane di beni in valore cresceranno quest’anno del 10,3%, continuando a registrare un andamento positivo anche nel 2023 (+5%), quando si raggiungeranno quasi i 600 miliardi di euro, consentendo all’Italia di mantenere pressoché invariata la sua quota di mercato a livello mondiale.

Da un lato questo risultato beneficia di condizioni di domanda ancora relativamente favorevoli a livello globale e, nel caso specifico dei Paesi Ue, delle risorse messe a disposizione dal programma Next Generation EU. Dall’altro, l’aumento a doppia cifra dell’export in valore previsto per quest’anno sarà spinto per lo più dal fattore prezzo, mentre la componente volumi crescerà a un ritmo decisamente più contenuto (+2,6%). Nel 2023 le tensioni sui costi sono attese affievolirsi e le differenti dinamiche convergere: +5% in valore, a fronte di un +4% in volume.

Sul fronte delle esportazioni italiane di servizi, il 2022 rappresenta, finalmente, l’anno del recupero (+19,9%), con un ritorno pressoché ai livelli pre-Covid dopo il rimbalzo incompleto dello scorso anno, grazie soprattutto al comparto del turismo che rappresenta il 9,1% del nostro Pil. Il buon andamento proseguirà anche nel 2023 a un ritmo del 9,8%, che permetterà di superare i livelli del 2019.

Una bussola per il Made in Italy | I trend per settori e geografie

Una bussola per il Made in Italy | I trend per settori e geografie

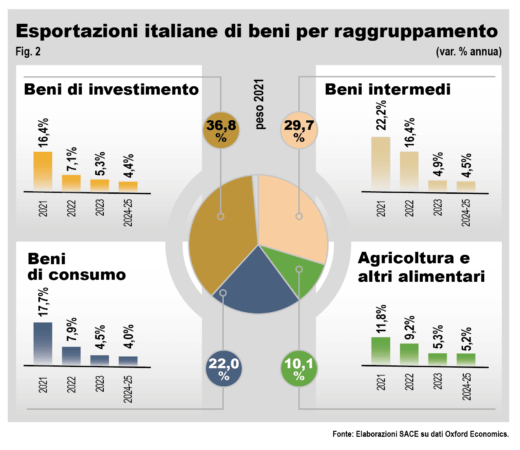

Anche per i diversi settori di export assisteremo quest’anno ad ampie crescite in valore, mentre gli aumenti in volume rimarranno generalmente più contenuti. Questo è particolarmente evidente per i beni intermedi, specie i metalli e la chimica, le cui esportazioni proseguono con una crescita a doppia cifra, grazie sia alla componente dei prezzi sia alla dinamica ancora relativamente sostenuta degli investimenti.

I piani economici di rilancio, in chiave infrastrutturale e green, saranno, infatti, alla base della crescita anche dei beni d’investimento, trainati in particolare dai mezzi di trasporto e dalla meccanica strumentale, che tuttavia quest’anno risentiranno delle attuali incertezze.

Il ritorno dell’inflazione globale si riflette, inoltre, in un calo del potere d’acquisto delle imprese e delle famiglie più in difficoltà, che potranno ridurre le risorse destinate agli acquisti di beni di consumo, specie se differibili nel tempo, come ad esempio la gioielleria e i prodotti in pelle; l’effetto prezzi spinge, comunque, anche tale raggruppamento quest’anno, per poi attenuarsi il prossimo.

Nonostante il rincaro dei processi produttivi lungo tutta la filiera, nel 2022-2023 proseguirà la buona performance dell’agroalimentare, che già dall’anno scorso sta beneficiando anche della ripartenza del turismo.

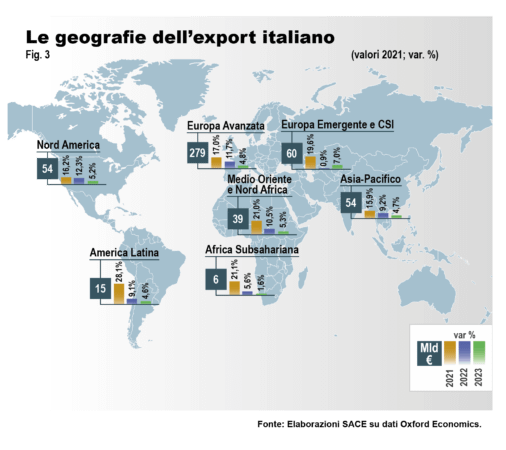

Il conflitto in Ucraina e il protrarsi – seppure con intensità minore – dell’emergenza sanitaria stanno producendo effetti differenziati a livello geografico. I Paesi dell’Est Europa, al centro del ciclone, sono fisiologicamente le economie che soffrono maggiormente e sono destinate a subire più a lungo gli effetti del conflitto in corso. L’Europa avanzata sta scontando le criticità dell’approvvigionamento di input, in particolare quelli energetici, e le difficoltà lungo le catene globali, ma la struttura economica dei Paesi permette loro di mitigare, almeno temporaneamente e in alcuni casi parzialmente, tali effetti.

Il conflitto in Ucraina e il protrarsi – seppure con intensità minore – dell’emergenza sanitaria stanno producendo effetti differenziati a livello geografico. I Paesi dell’Est Europa, al centro del ciclone, sono fisiologicamente le economie che soffrono maggiormente e sono destinate a subire più a lungo gli effetti del conflitto in corso. L’Europa avanzata sta scontando le criticità dell’approvvigionamento di input, in particolare quelli energetici, e le difficoltà lungo le catene globali, ma la struttura economica dei Paesi permette loro di mitigare, almeno temporaneamente e in alcuni casi parzialmente, tali effetti.

Tra le aree che stanno beneficiando dei rincari dei prezzi dell’energia e delle nuove fonti di fornitura cercate dall’Europa c’è il Medio Oriente e Nord Africa, seppure, soprattutto in quest’area, con differenze significative tra Paesi esportatori e non. L’Asia-Pacifico è influenzata dalle politiche “zero Covid” attuate specialmente in Cina, oltre che da una differenziazione di geografie a seconda del grado di dipendenza dall’import di materie prime energetiche e alimentari dalle zone del conflitto.

Tra le aree che stanno beneficiando dei rincari dei prezzi dell’energia e delle nuove fonti di fornitura cercate dall’Europa c’è il Medio Oriente e Nord Africa, seppure, soprattutto in quest’area, con differenze significative tra Paesi esportatori e non. L’Asia-Pacifico è influenzata dalle politiche “zero Covid” attuate specialmente in Cina, oltre che da una differenziazione di geografie a seconda del grado di dipendenza dall’import di materie prime energetiche e alimentari dalle zone del conflitto.

Il persistere delle conseguenze della pandemia su economie a minore copertura vaccinale, già finanziariamente fragili, largamente informali e poco diversificate, e l’impatto del conflitto sulla sicurezza alimentare mantengono deboli le prospettive di crescita della domanda dell’Africa Subsahariana. In questo contesto, vi sono alcuni mercati dove, per una molteplicità di specifici fattori, il nostro export mostrerà una dinamica particolarmente vivace.

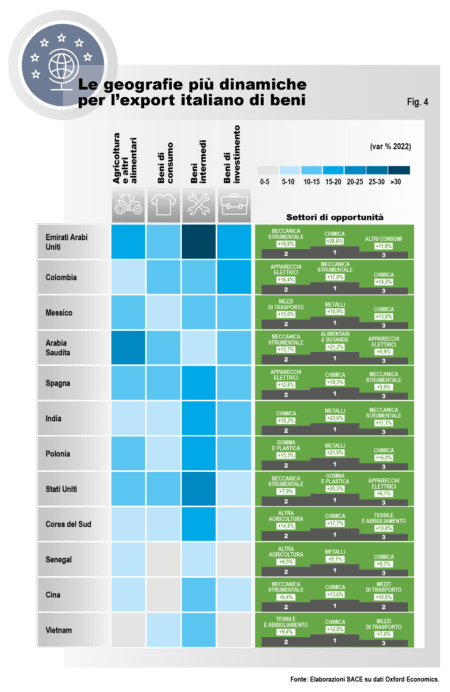

Ad esempio, tra le economie emergenti numerose opportunità per le nostre imprese deriveranno dai piani di investimenti pubblici degli Emirati Arabi Uniti, dell’Arabia Saudita o dell’India, e dal crescente inserimento nelle catene di approvvigionamento di player nazionali in Messico o Colombia.

Se in Asia le potenzialità di mercato della Cina si mantengono elevate, nonostante un contesto attualmente meno favorevole da diversi punti di vista, le esportazioni italiane potranno beneficiare dell’impronta industriale decisamente trasformatrice del Vietnam, dalla più nota industria tessile e della lavorazione delle pelli fino all’agroalimentare.

Senza dimenticare quelle geografie già ampiamente presidiate verso cui è destinato buona parte del nostro export: Stati Uniti su tutti, ma anche, per citare il Vecchio continente, la Spagna dove le imprese italiane potranno soddisfare in diversi ambiti la domanda legata alla transizione energetica.

Evoluzione del conflitto e scenari alternativi

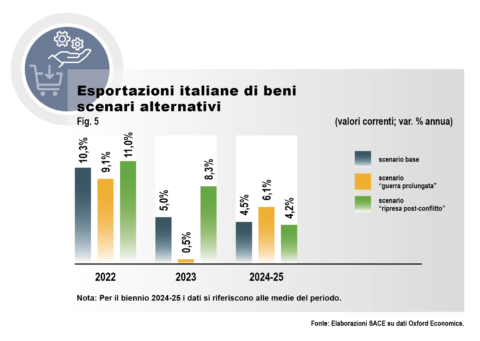

In un contesto segnato da un’elevata incertezza economica globale, ascrivibile in particolare all’evoluzione della guerra in Ucraina, è quanto mai opportuno simulare scenari di previsione alternativi. In un primo scenario elaborato sulle ipotesi di continuazione e intensificazione nel tempo del conflitto, la cui probabilità di accadimento sta gradualmente aumentando, la crescita economica globale risulterebbe più debole e sarebbe accompagnata da un’ulteriore impennata dell’inflazione. In questo contesto, le nostre esportazioni crescerebbero quest’anno a un tasso del 9,1% (-1,2 punti percentuali rispetto allo scenario base) e registrerebbero un incremento solo di poco superiore allo zero nel 2023 (+0,5%; -4,5 p.p. rispetto al baseline).

In un secondo scenario alternativo, con una probabilità di accadimento più modesta, si prevedono gli effetti di una risoluzione del conflitto in tempi più brevi e condivisa da entrambe le parti, che vada oltre un cessate il fuoco o il mero “congelamento” delle ostilità militari. L’allentamento delle distorsioni sul mercato energetico e il conseguente calo delle pressioni inflazionistiche aprirebbero a una “ripresa post-conflitto” nel corso del prossimo anno, con benefici per imprese e famiglie: l’export italiano di beni crescerebbe dell’11% nell’anno in corso (+0,7 p.p. rispetto al baseline) e dell’8,3% nel 2023 (+3,4 p.p.) per poi tornare in linea con lo scenario base nel biennio successivo.

In un secondo scenario alternativo, con una probabilità di accadimento più modesta, si prevedono gli effetti di una risoluzione del conflitto in tempi più brevi e condivisa da entrambe le parti, che vada oltre un cessate il fuoco o il mero “congelamento” delle ostilità militari. L’allentamento delle distorsioni sul mercato energetico e il conseguente calo delle pressioni inflazionistiche aprirebbero a una “ripresa post-conflitto” nel corso del prossimo anno, con benefici per imprese e famiglie: l’export italiano di beni crescerebbe dell’11% nell’anno in corso (+0,7 p.p. rispetto al baseline) e dell’8,3% nel 2023 (+3,4 p.p.) per poi tornare in linea con lo scenario base nel biennio successivo.